Dass Finanzinstitute immer intensiver daran arbeiten, ihre Prozesse zu automatisieren und ihre digitale Transformation voranzutreiben, ist nichts Neues. Durch die aktuellen Entwicklungen infolge der Corona-Pandemie hat sich jedoch erneut sehr deutlich gezeigt, wie dringend die Fachbereiche in Banken durchgängige systemische Unterstützung benötigen. Komplexe Prozesse und verborgene Daten stehen einer raschen Lösung dabei häufig im Weg. Um schneller, effizienter und kostengünstiger arbeiten zu können und sich zukunftsfähig aufzustellen sollten Finanzinstitute auf Softwarelösungen der nächsten Generation setzen, bei denen Fachlichkeit Teil der DNA ist.

Digitalisierungs- und Transformationsprojekte sind in der Finanzbranche bei weitem kein neues Thema. Bereits seit Jahren ersetzen Banken papierbehaftete Prozesse durch digitale Lösungen und erzielen dabei mit Technologien wie Robotics oder Workflow-Management auch durchaus nennenswerte Erfolge. Wenn es an komplexere Prozesse geht, scheitern einzelne Technologien jedoch häufig daran, das beträchtliche Modernisierungspotenzial zu heben, das an diesen Stellen schlummert.

Die Finanzindustrie braucht neue Lösungsansätze

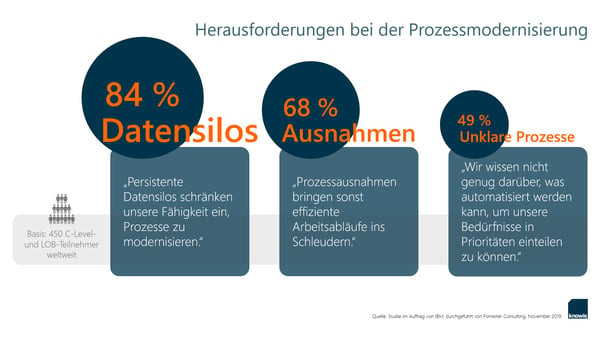

Während Routinetätigkeiten einen hohen Automatisierbarkeitsgrad aufweisen, stoßen Robotics und Co. dort an ihre Grenzen, wo die zunehmenden Ausnahmen den Wissensarbeiter unentbehrlich machen und die benötigten Daten für kontextsensitive Fälle in abgeschlossenen Silos verborgen bleiben. Eine von IBM beauftragte und im Januar 2020 veröffentlichte Studie von Forrester Consulting bestätigt das: Die größten Herausforderungen bei der Prozessmodernisierung sind Datensilos, Ausnahmen und fehlender Einblick in Prozesse.

Am Kreditgeschäft lässt sich verdeutlichen, warum Banken in Sachen systemische Prozessunterstützung häufig auf Hindernisse stoßen. Während sich eine Teil- oder Vollautomatisierung beim Konsumentenkredit vergleichsweise leicht realisieren lässt, gestaltet sich dies beim Firmenkredit ungleich komplexer. Es gibt Gruppen verbundener Kunden und Konzernstrukturen statt lediglich einer natürlichen Person; die Bonität wird nicht an einem Merkmal festgemacht, sondern es werden Ratings, Scorings und Analysen einbezogen; anstatt eines Produkts gibt es Fazilitäten, Linien und Globalrahmen; und eine Entscheidung basiert nicht auf einem einzigen Kompetenzträger, sondern erfordert in Abstimmungs-, Votierungs-, Eskalations- und Gremiensituationen die Einbindung vieler Beteiligten.

Prozessautomatisierung weiterdenken: Herausforderung 'Zero Back Office'

Als Folge der Komplexität in Bereichen wie dem Firmenkundenkredit müssen speziell die Experten hinter den Kulissen eine Vielzahl heterogener Aufgaben bewältigen. Da der Fokus von Digitalisierungsinitiativen in den vergangenen Jahren meist auf einer Verbesserung des Kundenerlebnisses lag, steht dem 'Back Office' oft keine oder keine ausreichende Unterstützung durch Software zur Verfügung. Wie kann das Potenzial ausgeschöpft werden, das dort häufig noch verborgen liegt?

- Ganzheitliches Prozessdenken

Um der Komplexität gerecht zu werden ist es essenziell, Prozesse ganzheitlich zu betrachten. Erst wenn alle Abhängigkeiten und Zusammenhänge klar abgebildet sind ist es möglich, die Prozessbeteiligten und deren Kollaboration systemseitig zu unterstützen und die richtigen Informationen zum richtigen Zeitpunkt in geeigneter Form zur Verfügung zu stellen. - Datenbeherrschung

Die an den unterschiedlichen Stellen erhobenen Informationen dürfen nicht isoliert abgespeichert werden oder gar im weiteren Verlauf verloren gehen, sondern müssen im Kontext vernetzt und prozessübergreifend verfügbar gemacht werden. Erst durch vernetzte Datenorganisation können kognitive Technologien sinnvoll eingesetzt werden, um Wissen zu erschließen. - Technologiemix

Wo eine einzelne Technologie wie Robotics nicht weiterkommt, ist der Schlüssel 'Hyperautomation' – eine Kombination verschiedener Werkzeuge. Neben Business Rules Management, Robotics Process Automation und Data Capture sollten weitere zukunftsfähige Technologien wie Künstliche Intelligenz oder Machine Learning im Zusammenspiel eingesetzt werden, um Arbeitsabläufe und Prozesse zu automatisieren, zu vereinfachen, zu messen und zu verwalten.

Banking-Lösungen der nächsten Generation heben verborgenes Potenzial

Next Generation Banking Solutions orientieren sich an den Anforderungen der verschiedenen Nutzer für einen dedizierten Use-Case und unterstützen deren Zusammenarbeit. Durch vorgedachte Fachlichkeit ermöglichen sie eine schnelle Implementierung, lassen sich dank einer modularen Architektur aber jederzeit flexibel an geänderte Bedingungen anpassen und weiterentwickeln. Zukunftsfähige Softwarelösungen sind skalierbar, Cloud-ready und vereinen unterschiedliche Technologien in wiederverwendbaren Services.

Next Generation Banking Solutions orientieren sich an den Anforderungen der verschiedenen Nutzer für einen dedizierten Use-Case und unterstützen deren Zusammenarbeit. Durch vorgedachte Fachlichkeit ermöglichen sie eine schnelle Implementierung, lassen sich dank einer modularen Architektur aber jederzeit flexibel an geänderte Bedingungen anpassen und weiterentwickeln. Zukunftsfähige Softwarelösungen sind skalierbar, Cloud-ready und vereinen unterschiedliche Technologien in wiederverwendbaren Services.

Als Experten für 'Corporate Credit' mit langjähriger Erfahrung in der Automatisierung von Prozessen in wissensintensiven Anwendungsbereichen bringen wir bei knowis Banking-Expertise und Technologiekompetenz zusammen und haben eine klare Sicht der fachlichen Landkarte in diesem Bereich. Details zu unserer Sicht auf die Dinge haben wir in den letzten Wochen auf verschiedenen Veranstaltungen geteilt. Wenn Sie sich dafür interessieren, wie wir dieses Wissen in unsere Softwarelösungen der nächsten Generation implementieren und so für unsere Kunden konsumierbar machen, zögern Sie nicht mit uns Kontakt aufzunehmen. Unsere Experten freuen sich auf einen Austausch.

Bildquellen: Teaser: Rick_Jo - 846181678 - iStock; Infografik: knowis AG